А. В. Шамраев

Предоплаченные инструменты розничных платежей – от дорожного чека до электронных денег

Австрийская национальная система электронных кошельков[18] Quick

Для понимания роли Австрийского национального банка в развитии и регулировании систем расчетов с использованием электронных денег прежде всего необходимо отметить следующее:

♦ Австрийский национальный банк несет непосредственную ответственность за эмиссию, осуществляя контроль за системой безопасности электронных кошельков, а также участвует собственными средствами в деятельности основных звеньев платежной системы или в составе рабочих групп и обществ;

♦ эмитентами электронных кошельков являются только кредитные институты, ведущие расчеты под непосредственным контролем и надзором Австрийского национального банка;

♦ операции по переводу электронных денег и расчетам осуществляются только в банковском секторе и сфере торговли;

♦ каждая транзакция, осуществленная с использованием электронного кошелька, может быть при необходимости проконтролирована и учтена по банковскому счету предприятия торговли (услуг) и отразиться как в балансе обслуживающего его банка, так и в расчетном банке системы.

Все указанные принципы имеют место в реализованной системе электронных кошельков Quick (далее – Система).

Предпосылками к созданию Системы явились следующие события:

♦ в 1993 г. с целью регулирования рисков в платежном обороте и управления процессами с участием Австрийского национального банка (25 %) создано «Общество по изучению платежного оборота»;

♦ к этому времени уже был создан банк Europay Austria, принадлежащий к основной группе коммерческих банков Австрии, основной задачей которого являются расчеты с использованием банковских платежных карт национальной и международных систем;

♦ в 1994 г. Австрийский национальный банк (100 %) приобрел компанию Austria Card – производителя карточек в Австрии;

♦ создана рабочая группа по вопросам безопасности платежного оборота;

♦ в 1997 году Австрийским национальным банком (100 %) создана компания CCS;

♦ Австрийский национальный банк принимает участие (10 %) в небанковской процессинговой организации APSS, которая осуществляет обработку и процессирование сообщений по всем видам банковских платежных карт на территории Австрии. Остальные 90 % принадлежат банку Europay Austria.

Необходимо остановиться более детально на функциях некоторых из вышеуказанных организаций.

Основной задачей «Общества по изучению платежного оборота» является постоянно осуществляемый обзор и анализ платежного оборота и предоставление отчета о структуре платежного оборота Австрийскому национальному банку.

Банк Europay Austria создан основными коммерческими банками Австрии с целью осуществления расчетов по операциям с использованием банковских платежных карт как национальной системы, так и международных систем. Банк имеет свой пакет акций в международной платежной системе Europay International. В этом банке осуществляется аккумуляция средств обеспечения эмиссии по электронным кошелькам системы Quick. С точки зрения контроля со стороны Австрийского национального банка к этому банку не применяются какие-либо требования или ограничения по дополнительному резервированию средств.

Компания Austria Card является основным производителем банковских платежных карт как с магнитной полосой, так и с микропроцессором, в том числе и электронных кошельков системы Quick, как для австрийских банков, так и для банков других стран. Компания Austria Card является участником рабочей группы по безопасности в платежном обороте.

Рабочая группа по оценке безопасности платежного оборота является независимой структурой, которая занимается вопросами разработки концепции безопасности, оценкой комплекса безопасности платежного оборота и отдельных его компонентов, вопросами анализа технической безопасности и является органом надзора за реализацией концепции безопасности. Рабочая группа на постоянной основе предоставляет отчет Австрийскому национальному банку по оценке рисков в системе.

Компания ADSS является национальной процессинговой системой по операциям с использованием банковских платежных карт. ADSS принадлежит на 90 % банку Europay Austria, и тем самым основной группе австрийских банков и на 10 % Австрийскому национальному банку.

Технология работы системы Quick

Предоплаченные микропроцессорные карты Австрийской национальной системы электронных кошельков Quick предназначены для оплаты мелких покупок в магазинах, сфере услуг и на предприятиях транспорта, включая такси, а также получения наличных денег в банкоматах без проведения авторизации в режиме реального времени. Лимит оплаты не превышает остатка предоплаченной на карте стоимости на момент совершения операции. Уменьшение остатка лимита электронного кошелька производится при каждой операции с кошельком путем записи на терминале торговца или банкомата нового остатка платежного лимита карты. Форма исполнения кошелька представлена в двух вариантах:

♦ автономная, не эмбоссированная, не персонифицированная анонимная пластиковая карта со встроенным микропроцессором, на которой существует только выгравированный на пластике идентификационный номер карты и логотип системы электронных кошельков Quick;

♦ автономный (анонимный) микропроцессор, встроенный в стандартную персонифицированную банковскую карту с магнитной полосой системы MasterCard.

Функционально электронный кошелек Quick, эмиссию которого осуществляет банк Europay Austria, представляет собой неоднократно загружаемую предоплаченную карту с платежным лимитом меньше 200 долл. Карта имеет конечный срок обращения в целях безопасности. Распространителями карт являются только кредитные институты. Карта выдается с нулевой загруженной стоимостью (нулевой платежный лимит). Загрузка карты осуществляется только в специальных банкоматах, предназначенных для выдачи наличных денег по картам (карта-донор) любой из существующих международных или национальных платежных систем, процедура которой содержит следующие этапы без разрыва во времени:

♦ в банкомат вставляется банковская карта (карта-донор);

♦ вводится пин – код держателя карты;

♦ производится авторизация. В случае одобрения выдается запрос на экран банкомата: «выдать наличные» или «произвести пополнение кошелька»;

♦ в случае если держатель выбрал пополнение кошелька, то вставляется кошелек и производится запись в память микропроцессора суммы кассового аванса, полученной с использованием карты-донора.

Существующая технология загрузки кошелька позволяет осуществлять контроль за средствами, загружаемыми на электронные кошельки, и производить учет и контроль источника данных средств. Банк, банкомат которого производил загрузку кошелька, является эквайрером в той системе, банковская карта которой являлась донором для загрузки кошелька. После проведения данной операции средства, полученные банком эквайрером от банка-эмитента, переводятся в банк Europay Austria и служат покрытием для расчетов с предприятиями торговли и сервиса.

После выполнения этих процедур кошелек может быть использован на других специальных терминалах для осуществления оплаты. Для контроля остатка средств в электронном кошельке его владелец имеет возможность вставить кошелек в специальное устройство такого же размера, как и сама карта, на индикаторе которого будет показан остаток.

Концепция и оценка безопасности системы Quick

Стратегия безопасности включает в себя следующие основные компоненты.

1. Целостность Системы, включающая правила по созданию, модификации и стиранию информации, связанной с денежными средствами.

2. Ведение учета: регистрация всех действий, связанных с безопасностью и хранением протоколов.

3. Работоспособность: эксплуатация системы в случае отказа компонентов системы безопасности.

4. Периодическая ревизия системы.

В ходе создания концепции безопасности были выявлены следующие виды рисков:

а) мошенничество со стороны высококвалифицированного персонала;

в) непонимание менеджерами системы безопасности;

г) технические сбои.

В Системе разработана и функционирует модель оценки платежного оборота, целью которой является предупреждение о возможной атаке с целью осуществления несанкционированной эмиссии. В случае предполагаемой атаки в системе безопасности предусмотрена процедура, которая позволяет при передаче[19] данных с терминала предприятия торговли (услуг) на терминал банка-эквайрера выявить нелегально загруженные кошельки и исключить по ним операции.

Важная информация: система криптографических ключей построена по принципу разных алгоритмов (карта клиента – карта предприятия торговли (услуг) и карта предприятия торговли – терминал банка), при этом в случае взлома карты предприятия торговли нет возможности зачислить деньги на его счет в банке, так как для зачисления на счет существует специальная терминальная карта, которая проверяет подлинность терминала предприятия торговли, проводившего операции, поэтому, даже взломав карту клиента, мошенник не представляет угрозы для всей Системы.

По отношению Австрийского национального банка к концепции безопасности системы Quick следует отметить следующее: Австрийский национальный банк входит в постоянно действующий орган надзора за ее реализацией, а также непосредственно принимает участием в разработке системы мониторинга и оценки риска.

Основные выводы

Приведенная структура взаимодействия Австрийского национального банка с учреждениями, участвующими в процессах, связанных с расчетами и обработкой информации по операциям с применением банковских платежных карт и электронных кошельков, отражает его активную позицию.

Австрийский национальный банк, осуществляющий расчеты в платежной системе с использованием электронных кошельков, исходит из необходимого и достаточного принципа участия, чтобы поддерживать стабильность системы, сохранять доверие вкладчиков к эмиссионным банкам и контролировать реализацию концепции безопасности.

В заключение хотелось бы отметить некоторые моменты, относительно контроля и надзора со стороны Австрийского национального банка за банками, осуществляющими эмиссию электронных денег. В соответствии с договором ЕСЦБ по надзору за банками, Австрийский Национальный Банк придерживается существующих рекомендаций в той части, что только кредитные институты могут являться эмитентами электронных денег. Каких-то специальных требований к эмитентам, кроме указанных рекомендации ЕСЦБ, Австрийский национальный банк не предъявляет (включая расчетный банк системы Europay Austria).

2.1.2. Российский опыт

2.1.2.1. Реализация технологии предоплаченных инструментов в платежной системе» Золотая Корона»

Платежная система «Золотая Корона» на 1 января 2006 г. объединяет 220 российских и зарубежных банков, количество карт в системе составляет более 3?3 млн штук.

На 1 января 2006 г. для держателей карт действует широкая инфраструктура, состоящая из более 20 000 торговых терминалов и более 1300 банкоматов в России, Украине, Белоруссии, Кыргызстане и Китае. Доля безналичных операций в торгово-сервисной сети системы составляет 35 %, что является очень высоким показателем для России.

Расчеты между банками в платежной системе проводятся через Расчетную небанковскую кредитную организацию «Платежный Центр» (РНКО «Платежный центр») осуществляющую деятельность на основании лицензии Банка России № 3166-К от 23 января 2006 г.

В связи с тем, что участниками платежной системы являются коммерческие банки, рассмотрим несколько положений, принятых в платежной системе при развитии платежных инструментов – банковских предоплаченных карт.

Активное развитие данное направление получило в платежной системе в 2005 г., после принятия Банком России Положения 266-П. Причины большого интереса банков участников платежной системы к данному инструменту розничных платежей состоят в следующем.

Как уже отмечалось, в настоящее время на рынке розничных платежей наблюдается очень серьезный рост. Растут как объемные показатели (число людей проводящих платежи) так и происходит расширение поставщиков (услуг, товаров) в чей адрес совершаются такие платежи. Это традиционно операторы связи (проводной и сотовой) и поставщики коммунальных услуг. В связи с бурным развитием потребительского кредитования, все больший объем розничных платежей направляется физическими лицами заемщиками в адрес банков кредиторов. Рынок розничных платежей является высокодоходным и очень емким, поэтому банки стараются постоянно расширять на нем свое присутствие. Однако, выходя на этот рынок, банки сталкиваются с серьезной конкуренцией со стороны некредитных организаций, которые имеют большие преимущества перед банками. Эта ситуация позволяет даже говорить о том, что неформальный (нерегулируемый специальными банковскими нормами) сегмент платежей растет наиболее быстрыми тепами. Главное преимущество неспециализированных организаций состоит в том, что некредитные организации, осуществляющие процессинг розничных платежей, не обременены высокими требованиями Банка России по оснащенности и укрепленности пунктов обслуживания клиентов. Они имеют возможность существенно расширить сеть своего обслуживания за счет привлечения к своему бизнесу многочисленных посредников, причем накладные расходы на создание такой инфраструктуры невысоки. Банки же для проведения традиционных операций по проведению платежей, вынуждены использовать только собственные операционные кассы и дополнительные офисы, создание которых несоизмеримо дороже. Поэтому банки очень заинтересованы в том, чтобы вывести на рынок платежей продукт, который позволит им существенно расширить инфраструктуру обслуживания физических лиц при относительно невысоких накладных расходах.

Таким образом, мы имеем дело с определенным противоречием – банки заинтересованы в максимальном приближении своих точек обслуживания к традиционным местам пребывания людей – магазинам, транспорту, спортивным залам и т. п., а с другой должны проводить традиционные банковские операции в специально оборудованных для этого помещениях.

Традиционные платежные банковские инструменты (платежные карты или денежные переводы без открытия счета) не в полной мере удовлетворяют требованиям расширения инфраструктуры обслуживания клиентов, так как для их использования (или получения карты) человек должен посетить офис банка.

Предоплаченная банковская платежная карта представляет кредитным организациям возможность расширения инфраструктуры обслуживания физических лиц, так как не предполагает открытия физическому лицу банковского счета. При этом, расчеты по карте осуществляются кредитной организацией от своего имени и именно кредитная организация – эмитент несет ответственность перед держателем карты за соответствующее использование денежных средств, внесенных на карту. Таким образом, при принятии решения о развитии платежных инструментов на базе предоплаченных банковских карт, в платежной системе «Золотая Корона» были учтены следующие важнейшие особенности данного платежного продукта:

♦ предоплаченная карта не предполагает открытия банковского счета физического лица, что создает возможности для расширения инфраструктуры получения данного вида карт;

♦ в связи с тем, что эмитентом карты является кредитная организация, несущая обязательства перед владельцем карты по оплате товаров (работ, услуг), то права держателей данного платежного инструмента защищены всеми нормативными документами Банка России, что позволяет говорить об высокой надежности и легитимности данного инструмента;

♦ предоплаченная банковская карта является универсальным платежным средством, т. е. это гибкий и многофукциональный платежный инструмент, позволяющий проводить платежи в адрес широкого круга получателей, и кроме того, получать по карте наличные денежные средства;

♦ согласно принятым нормативным документам, предоплаченные банковские карты могут эмитироваться как в виде пластиковых карт, так и в виде виртуальных электронных карт, что позволяет сделать процесс распространения карт более технологичным;

♦ технологически для обслуживания предоплаченных банковских карт может задействоваться терминальная сеть платежной системы» Золотая Корона».

Примеры практической реализации организации проведения платежей в платежной системе «Золотая Корона»

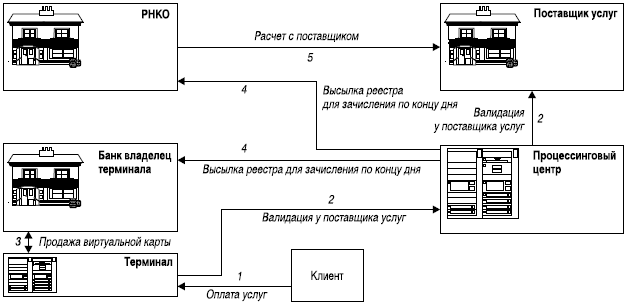

PH КО «Платежный Центр» имеет прямые договора на сбор платежей в пользу большого количества поставщиков услуг – это и федеральные операторы сотовой связи и различные организации, предоставляющие коммунальные и другие услуги. При заключении этих договоров процессинговый центр платежной системы получает возможность проводить валидацию (проверку наличия абонента, правильности реквизитов, формата сообщения и т. д.) платежей в адрес данного поставщика услуг. Операция оплаты, например, услуг сотового оператора состоит из нескольких этапов (рис. 11).

Рис. 11. Оплата услуг сотовой связи и коммунальных услуг

Банк, являющийся участником платежной системы, организует распространение предоплаченных карт РНКО через сеть организаций торговли, в которых имеются его терминалы. В данном случае используется POS – терминал (Point – of-sale terminal), предназначенный для обслуживания карт платежной системы «Золотая Корона».

1. Непосредственно в помещении организации торговли физическое лицо становится держателем предоплаченной карты РНКО, которая предназначена для оплаты услуг сотового оператора. Договор между физическим лицом и РНКО является одновременно и публичным договором и договором присоединения, основные правовые особенности которых определены в ст. 426 и 428 ГК РФ. Предложение заключить данный договор является офертой в соответствии со ст. 436 ГК РФ. Приобретение предоплаченной карты рассматривается как акцепт (заключение) договора между держателем предоплаченной карты и РНКО.

2. При вводе номера телефона абонента в терминал происходит валидация платежа, при этом процессинговый центр обращается к биллинговой системе соответствующего сотового оператора и получает подтверждение, что платеж на такой номер телефона может быть проведен. Данная операция происходит в автоматическом режиме и занимает несколько секунд.

3. Если валидация прошла успешно, то происходит продажа виртуальной предоплаченной карты, предназначенной для оплаты услуг сотового оператора. Держателю карты выдается документ установленного образца, содержащий все необходимые реквизиты.

4. В конце дня процессинговый центр пересылает в РНКО реестры платежей, принятых в адрес каждого сотового оператора.

5. В соответствии с договорами, РНКО перечисляет собранные денежные средства в адрес сотовых операторов.

Важным вопросом при организации данной схемы платежей является снятие рисков РНКО при получении им внесенной абонентом оплаты. Действительно, как видно из приведенной схемы, наличные денежные средства у абонента принимает торговая организация. В то же время, после валидации платежа в адрес сотового оператора и продажи абоненту предоплаченной карты РНКО, имеет место одновременно два обязательства. Обязательства РНКО перед держателем предоплаченной карты по оплате услуг связи (возникли в связи с заключением договора между физическим лицом и РНКО) и обязательства РНКО перед сотовым оператором по перечислению принятых денежных средств. Данные риски снимаются путем авторизации на этапе принятия платежей.

Рассмотрим данную операцию на примере, когда терминал, установленный в торговой точке, обслуживаемой РНКО, т. е. РНКО выполняет и роль эквайера.

В этом случае, торговая организация имеет счет в РНКО. Во время проведения авторизации сумма, на которую принимается платеж, блокируется на счету организации торговли. Далее, эта сумма в автоматическом режиме списывается банком эквайером (в данном случае РНКО) и перечисляется в пользу соответствующего сотового оператора. Таким образом, прием денег от физического лица (абонента сотового оператора) возможно только в том случае, если им введен на терминале правильный номер телефона соответствующего оператора (успешно прошла валидация платежа) и торговая точка имеет соответствующий остаток денежных средств на счету банка эквайера (успешно прошла авторизация платежа).

Вторая реализованная схема состоит в организации гашения потребительских кредитов через терминальную сеть банков, участников платежной системы (рис. 12).

1. Заемщик (физическое лицо) получает потребительский кредит в коммерческом банке. При получении кредита данное физическое лицо идентифицируется, кроме этого заемщику выдается идентификационная карта, позволяющая однозначно идентифицировать как самого заемщика, так и его кредитный договор. В условиях кредитного договора определяется, что заемщик может проводить платежи по данному договору (гасить как проценты, так и основной долг) с предоплаченных карт банка кредитора.

Рис. 12. Погашение потребительских кредитов через терминальную сеть

2. Непосредственно в помещении организации торговли физическое лицо становится держателем предоплаченной карты банка кредитора, которая предназначена для проведения платежей заемщика в адрес банка кредитора.

3. Перед приобретением предоплаченной карты заемщик вставляет свою идентификационную карту в терминал и происходит валидация кредитного договора заемщика. В случае, если такой кредитный договор действительно имеется в банке кредиторе и вся информация на идентификационной карте соответствует реальным данным, происходит эмиссия предоплаченной карты банка кредитора. Платеж денежных средств с данной карты происходит по реквизитам, привязанным к идентификационной карте заемщика. Держателю карты выдается документ установленного образца, содержащий все необходимые реквизиты.

4. В конце дня процессинговый центр пересылает в банк кредитор реестры принятых в его адрес платежей. Производятся взаиморасчеты между организацией торговли и банком кредитором.

Данная схема может быть реализована и в том случае, когда терминал, в котором обслуживается заемщик, принадлежит не банку кредитору, а другому банку платежной системы. В этом случае, в конце операционного дня происходит перечисление денежных средств от банка владельца терминала в банк кредитор.

Зачем банку эмитировать предоплаченные карты или технологии системы «Золотая Корона» как высокодоходные инструменты

В начале XXI в. россияне впервые столкнулись с предоплаченными картами как таковыми. Это быди «скрейч-карты» для пополнения счета мобильного телефона. Сейчас таких карт практически не осталось – их заменили пункты приема платежей, банкоматы, устройства самообслуживания, которых на сегодняшний день на рынке тысячи и тысячи.

Возможно, многие из Вас предполагают, что традиционный предоплаченный продукт (например, карты для оплаты сотовой связи) забыт и даже не востребован рядовым гражданином. «Еще бы, сейчас же век электронных технологий и многообразия финансовых продуктов, которые учитывают все потребности наших клиентов», – скажете Вы.

Однако, отметим, что, во-первых, новые возможности для кредитных организаций предоставило Положение ЦБ РФ 24 декабря 2004 г. N 266-П «Об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт», в котором введено понятие банковской «предоплаченной карты».

Во-вторых, именно благодаря своим отличиям от рядовых дебетовых или кредитных карт, предоплаченная карта – это очень интересный и перспективный продукт для кредитных организаций, позволяющий получать доходы на тех сегментах рынка, к которым банки и не знали, как подступиться.

Данный материал имеет своей целью обозначить перспективы банковских предоплаченных карт в России, а также показать руководителям кредитных организаций объемы новых рынков, которые они могут охватить за счет использования предоплаченных карт платежной системы «Золотая Корона».

Итак, начнем по порядку:,со статистики, в данном случае западной, так как российский банковский рынок хоть и развивается по своим законам, но тенденции восстребованности того или иного продукта, безусловно, сохраняются.

По данным Агентства финансовой информации «МЗ-медиа»: «Согласно прогнозам аналитиков, расходы по предоплаченным картам в Европе вырастут к 2010 г. до 164 млрд долл. США. Прогноз основан на данных нового исследования, которое провела Бостонская Консалтинговая Группа (Boston Consulting Group, BCG).

По результатам этого исследования самым большим единым рынком Европы по предоплаченным картам станет Великобритания. В то же время наибольший рост расходов по предоплаченным картам относительно общих расходов по платежным картам ожидается в России и Польше.

Лидирующая роль в развитии сегмента предоплаченных карт в Европе отводится использованию карт для выплат государственных льгот лицам, не имеющим банковских счетов, а так же использованию таких карт частными лицами в качестве подарков.

По данным BCG, прогнозируемая суммарная цифра расходов по предоплаченным картам в Европе составит 164 млрд долл., что составит 25,4 % от всей предполагаемой суммы расходов по этим картам во всем мире (645 млрд долл.). Это не только поставит европейский рынок предоплаченных карт позади США (296 млрд долл. или 45,9 % от общей суммы расходов в мире), но позволит обогнать Японию (59 млрд долл. или 9,1 %).

По прогнозам BCG в России ожидаемая цифра расходов по картам предоплаты составит 23 млрд долл.

Результаты исследования демонстрируют, что одним из ключевых факторов роста расходов по предоплаченным картам станут государственные программы. Предоплаченные карты не только исключают наличные средства из системы расчетов, но и позволяют убедиться в том, что платежи доходят до тех, кому они предназначены. И, таким образом, помогают снизить уровень мошенничества по программам социального обеспечения.

В России к 2010 г. 23,2 % всех расходов правительства на пособия (13 млрд долл.) будут осуществляться через предоплаченные карты».

Показатели впечатляют. Для чего еще может понадобиться массовая эмиссия банковских предоплаченных карт? Теоретически, опять же, исходя из западного опыта – для путешествий, при начислении зарплаты, для использования подростками, школьниками и студентами.

Однако все эти виды карт, в основном, предлагаемые международными платежными системами, имеют существенный недостаток – для решения задач, которые стоят перед банками и потребителями, последние могут использовать обычные расчетные карты!

Тем более ни для кого не секрет, что во многом данные проекты зависят от руководства того или иного предприятия или учреждения, которое заведут перечислением денежных средств «конечным держателям».

Существующие же тенденции рынка, напротив, сподвигают банки к поиску независимых клиентов (физических лиц), которым здесь и сейчас нужен удобный финансовый продукт. Естественно, что многие кредитные организации готовы, чтобы этими востребованными продуктами были именно их продукты.

Как решить эту задачу?

Ответ прост: по-новому взглянуть на существующие рыночные сегменты вместе с платежной системой «Золотая Корона».

В данном разделе я приведу описание двух продуктов, которые пользуются особой популярностью у клиентов (теперь уже клиентов!) ведущих банков-участников платежной системы «Золотая Корона».

Отмечу, что платежная система «Золотая Корона» дает возможность банкам-участникам Системы эмитировать предоплаченные карты как в электронном, так и в традиционном виде (магнитные или микропроцессорные карты).

Каждый из видов предоплаченных карт решает различные задачи, помогая занять Банку новые ниши в розничных сегментах за счет высококонкурентных и, в то же время, простых технологий.

Электронные предоплаченные карты для гашения кредитов

Опять же, начнем со статистики. На конец 2006 г. банки выдали населению в качестве кредитов 2,148 млрд руб. В 2007 г., по прогнозу министра финансов РФ Алексея Кудрина, объем кредитов, выданных населению, составит 9 % от. внутреннего валового продукта. А в 2009 году превысит 10 % ВВП… Таким образом, объемы займов, предоставляемых россиянам коммерческими банками, растут колоссальными темпами, и все более актуальной становится проблема удобства гашения этих ссуд для клиентов и отсутствия просрочки для банков.

В России за 8 месяцев 2006 г. доля просроченных кредитов физических лиц увеличилась до 2,7 %. Об этом сообщил глава Банка России Сергей Игнатьев: «Одним из важных вопросов, беспокоящих Банк России, является повышение рисков кредитования населения», – сказал глава ЦБ. Он отметил, что проблема роста рисков при кредитовании населения остается актуальной. По его словам, в 2005 году рост задолженности составлял 1,9 %.

В недавнем исследовании «Российские банки в розничном бизнесе», проведенном агентством «РусРейтинг», говорится о том, что уровень просроченной задолженности у банков различается от 28 % в сегменте экспресс-кредитования до 1 % в сегменте долгосрочного кредитования в валюте.

При этом объем просроченной задолженности у банков по розничным кредитам вырос за первое полугодие 2006 г. более чем на 40 % и превысил 33 млрд руб. Объем невозврата кредитов, выданных по пластиковым картам, вырос с начала 2006 г. в два раза и составляет сегодня не менее 14 %.

Аналитики видят причины роста просроченной задолженности в невнимательности банков к каналам погашения кредитов. Федеральные банки-лидеры потребительского кредитования обеспечили только инфраструктуру для выдачи кредитов – максимально приблизив ее к клиенту, но не создали достаточно широкой сети для гашения кредитов. Соответственно, они вынуждены пользоваться услугами различных сторонних организаций (почта, другие кредитные учреждения, которые заинтересованы в получении постоянного безрискового дохода). В результате население получило неудобный процесс гашения кредитов, а очереди в офисах банков не стимулируют клиентов к своевременному погашению обязательств перед кредитными организациями.

Банкам необходимо помнить, что, расплатившись с одним кредитом, добросовестный заемщик (а именно он представляет ценность для коммерческих банков) будет выбирать банк-кредитор по ряду критериев, среди которых неизбежно окажется: репутация банка-кредитора, качество услуг, ясное и понятное сопровождение кредита, предоставляемые возможности по погашению кредита – доступность и оперативность. Совершенно очевидно, что клиент обратиться в этот же банк за повторным кредитом, если все вышеперечисленные факторы полностью его устроят.

Таким образом, задача снижения просроченной задолженности, которая влияет и на снижение сумм, отвлекаемых для размещения в качестве резерва на возможные потери по ссудам (РВПС), очень остро стоит перед банками.

Чтобы решить задачу снижения просроченной задолженности коммерческим банкам в срочном порядке необходимо создавать инфраструктуру для гашения кредитов.

С вводом в действие положения № 266-П «Об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт» эта задача решается посредством технологий, предоставляемых платежной системы «Золотая Корона», в частности, с помощью предоплаченных банковских карт целевого назначения.

Использование электронных предоплаченных карт платежной системы «Золотая Корона» позволяет банку существенно расширить инфраструктуру по сбору выданных кредитов за счет привлечения торговых организаций и использования устройств самообслуживания cash-in, а также в 2–3 раза ускорить процесс гашения в офисах банка.

Заемщик получает возможность погасить кредит Вашего Банка в любом месте и в любое время. Клиент покупает предоплаченные карты, при этом купить предоплаченную карту клиент может не только в офисе банка, но и в торгово-сервисных предприятиях, и в устройствах самообслуживания cash-in. А использование идентификационных приложений позволяет клиенту дистанционно передавать распоряжение банку на перечисление средств предоплаченной карты в счет погашения кредита. Клиент гасит кредит за 1–2 минуты!

Особенно актуальным данный инструмент является для банков, которые активно кредитуют население, проживающее в удаленных местностях, так как электронная форма карты позволяет снизить до нуля затраты на изготовление пластика, избежать логистических головоломок по доставке карт в областные центры и поселки, сделать процесс гашения кредитов удобным и простым для конечного потребителя.

Предоплаченные карты для водителей

Большинство российских водителей постоянно сталкивается с проблемой оплаты штрафов за нарушение правил дорожного движения. По существующему законодательству инспектор ГИБДД не имеет права взимать штраф с нарушителя ПДД наличными деньгами непосредственно на месте нарушения. Это создает неудобство для водителей, поскольку для оплаты необходимо приехать в банк, простоять очередь к оператору, затем поехать в «нужное» отделение ГИБДД и простоять еще одну очередь для предъявления квитанции об оплате.

В результате, по заявлению министра внутренних дел Рашида Нургалиева, которое он сделал в феврале 2007 г., менее половины водителей оплачивают выписанные им штрафные квитанции, а остальные игнорируют наложенные взыскания. Чтобы исправить ситуацию глава МВД предложил активно внедрять «средства автоматического начисления штрафа и его взыскания», например, возможность оплатить штраф на месте с помощью специальной пластиковой карты.

Введение системы безналичной оплаты штрафов «на месте», конечно, не исключит возможность решать вопрос «без протокола», но, во-первых, безналичная система оплаты штрафов соответствует действующему законодательству, а, во-вторых, водители, которые готовы оплачивать штрафы на месте, получат такую возможность. Кстати таких водителей, как показывают социальные опросы, более 60 %.

Для оплаты штрафов «на месте» водители используют предоплаченную карту платежной системы «Золотая Корона». Продукт рассчитан на массовую категорию физических лиц, эксплуатирующих автомототранспорт (как личный, так и принадлежащий предприятиям и организациям) и представляет собой банковскую предоплаченную карту, предназначенную, кроме оплаты штрафов ГИБДД, для проведения любых платежей, так или иначе связанных с владением и эксплуатацией автомобиля, а также, впоследствии, для автоматизированной идентификации водителя.

По Карте водителя клиенты смогут оплачивать штрафы ГИБДД, в том числе на месте нарушения, топливо на АЗС, запчасти и расходные материалы в специализированных магазинах, услуги платных стоянок или платных автодорог, услуги станций технического обслуживания и автомастерских и т. д.

Карта водителя является не только удобным инструментом оплаты любых услуг и сборов, связанных с эксплуатацией автомобилей, но и позволяет решить проблему собираемости штрафов за административные правонарушения.

Чтобы каждый водитель смог купить карту легко и просто, не заполняя никаких бумажек и не предъявляя никаких документов в тех местах, где он постоянно бывает – на АЗС, в магазинах, на СТО, на стоянке, в гаражных кооперативах, соответственно картой водителя должна быть банковская предоплаченная карта.

Предоплаченные карты водителя могут выпускать банки-участники платежной системы «Золотая Корона». Распространять предоплаченные карты Банки могут через свою сеть и реализовывать через сети своих агентов – крупные торговые сети, сети АЗС, автомойки и т. д.

При «покупке» предоплаченной банковской карты клиенту не нужно подписывать никаких договоров. Кроме того, карты могут использоваться как Подарочные. Банки выпускают предоплаченные карты определенного номинала и ограниченного срока действия.

Расчеты по предоплаченным картам водителя производятся в пределах номинала карты. Неиспользованные средства по карте клиент сможет вернуть, если обратится в банк-эмитент предоплаченной карты или обналичить в банкоматах Системы.

Таким образом, кредитные организации имеют возможность, используя технологии платежной системы «Золотая Корона», и такой инструмент как банковская предоплаченная карта, охватить новые рынки – при этом, используя особые свойства предоплаченных карт (например, банк не открывает держателю карты счет), привлечь клиента к себе на обслуживание.

А уже наработанная клиентская база служит отличным источником для превращения «случайных» клиентов в постоянных, а как следствие, и получения отличных комиссионных и непроцентных доходов.